Образец платежки в банк на бумажном носителе. Формы платежного поручения

Законом о контрактной системе России предусмотрено несколько видов обеспечения государственных и муниципальных контрактов. К таковым относят:

- на участие;

- обеспечение исполнения контракта (денежные средства или банковская гарантия).

Определим отличительные особенности вышеуказанных видов обеспечения, а также расскажем, как правильно составить платежное поручение, образец для каждого вида.

Бланк платежного документа

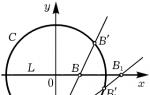

Для перечисления суммы денежных средств на специальные счет для обеспечения заявки используйте унифицированное платежное поручение, бланк (скачать word файл можно, нажав на кнопку под изображением) выглядит так:

Обеспечение заявки на участие: новый порядок

Итак, все организации, предприниматели и частники, претендующие на роль исполнителей госконтрактов, до 30.06.2019 обеспечивают заявки только денежными средствами. С 01.07.2019 вместе с деньгами обеспечить заявку можно будет и банковской гарантией.

Ранее сумму обеспечения следовало зачислить на торговый счет ЭТП, в рамках которой проводились закупки. Однако чиновники скорректировали механизм в очередной раз.

Нововведения коснулись закупок, проводимых по 44-ФЗ, а также по 223-ФЗ, в части закупок у субъектов малого предпринимательства. На закупки, проводимые по 223-ФЗ (кроме СМП) действуют старые правила — деньги перечисляют платежным поручением на счет торговой площадки.

Теперь чтобы принять участие в закупках, претенденту на исполнение контракта необходимо в банковской организации. Когда специальный счет открыт, претендент на исполнение контракта зачисляет по платежному поручению денежные средства в необходимом объеме. Допустимо использовать заемные или кредитные капиталы.

Теперь расскажем, как заполнить платежное поручение (бланк используется такой же), чтобы отправить деньги на спецсчет.

Зачисляем деньги на спецсчет

Чтобы пополнить спецсчет, необходимо оформить распоряжение на списание денег с обычного расчетного счета и зачисление их на специальный. Данное распоряжение и есть платежное поручение.

Такую платежку заполнить несложно, так как плательщик и получатель в данном случае — это одно и то же лицо. Однако есть и некоторые особенности. Итак, на что обратить особое внимание:

- Номер и дату документа установите в хронологическом порядке.

- Плательщик — стандартные реквизиты претендента, в том числе и его основной или дополнительный расчетный счет.

- Реквизиты банков. Если счета открыты в одной банковской организации, то реквизиты будут идентичны. Для разных банков укажите их индивидуальные данные.

- Получатель — все тот же претендент, его ИНН, КПП и наименование. А вот счет получателя — это номер спецсчета, открытого для зачисления обеспечения заявки на участие.

- В назначении платежа укажите суть операции, то есть пополнение спецсчета на сумму обеспечения заявки.

Пример заполненного платежного поручения

Как заполнить платежку на обеспечение заявки по 223-ФЗ

Обратите внимание, что данный алгоритм неприменим для проведения закупок у СМП по 223-ФЗ, если заказчик не установил преимущества для субъектов МСП.

Расскажем, как оформить платежное поручение онлайн на примере для АО «ЭТС».

Шаг 1. Устанавливаем номер платежного поручения и дату в хронологическом порядке. Сумму платежки указываем прописью, затем цифрами.

Шаг 2. Блок информации о плательщике. В него входят сведения вашей организации: ИНН, КПП, полное наименование, номер расчетного счета, наименование банка, в котором открыт расчетный счет, а также его БИК.

Шаг 3. Блок информации о получателе. Указываем аналогичные регистрационные данные торговой площадки. Затем прописываем вид операции «01» и очередность платежа «5».

Шаг 4. Прописываем назначение платежа, при необходимости указываем номер электронного аукциона. Обязательно указываем «БЕЗ » или «НДС НЕ ОБЛАГАЕТСЯ».

Скачать заполненный документ

Заполнение платежного поручения в 2019 году образец:

Победитель должен заплатить

Претендента на исполнение контракта, признанного победителем, ждут дополнительные траты. Так, чиновники определили, что с лица, с которым заключается государственный или муниципальный контракт, должна быть взята плата. Сумма может быть списана со спецсчета победителя, если денежных средств достаточно для проведения операции.

А если денег не хватает, то в адрес победителя будет направлено соответствующее требование о внесении платы на банковский счет электронной площадки. Оплатить данное обязательство придется все тем же платежным поручением.

Сумма платы определяется исходя из начальной цены госконтракта — 1 % от НМЦК, но не более 5000 рублей. Однако для субъектов малого предпринимательства, а также для некоммерческих социально-ориентированных организаций предусмотрены послабления. Такие субъекты платят 1 %, но не более 2000 рублей (Постановление Правительства РФ № 564).

Зачислив плату за победу в закупках, не забудьте получить оправдательные закрывающие документы. Оператор торговой площадки предоставит акты и счета-фактуры. Документацию можно получить электронно, если исполнитель подключил услугу на использование юридически значимого документооборота на соответствующей торговой площадке. Если услуга не подключена, то можно запросить бумажные акты и счета, их следует получить по месту нахождения оператора торговой площадки.

Образец платежного поручения на внесение платы за победу в закупках по требованию

Обеспечение исполнения контракта

Где еще используется платежное поручение

Напомним, что расчеты платежными поручениями обязаны осуществлять все экономические субъекты — юрлица и предприниматели. Примерами таких расчетов могут быть:

- перечисление налогов, сборов. взносов в бюджет;

- оплата поставок, услуг, товаров, работ;

- перечисление авансов и заработной платы;

- выплата пособий по нетрудоспособности;

- расчеты по контрактам;

- прочие безналичные операции.

Структура документа предусматривает внесение соответствующей информации в поля платежки. Напомним, какие поля содержит платежное поручение.

Отметим, что значение полей платежки определяется в зависимости от назначения платежа. Например, для перечисления налогов в ФНС придется заполнить «налоговую строку» (поля 104-110), а при расчетах с контрагентом данные поля не заполняются.

Напомним, что сформировать платежное поручение в налоговую можно бесплатно на

Вне зависимости от формы собственности предприятия отечественная банковская система признает в качестве надлежащего способа оформления безналичных перечислений в 2017 году платежное поручение. Образец его заполнения законодательными актами Российской Федерации не разработан и в действие не введен. Однако, учитывая широкий опыт применения описанного выше документа, используемого в расчетах, субъекту хозяйственных отношений не составит труда его сформировать.

Платежное поручение

Несмотря на длительность применения платежек в российской системе безналичных оплат, видится нелишним ознакомиться с образцом заполнения платежного поручения в 2017 году, доступным по ссылке.

Перед началом оформления документа на оплату следует учесть, что в Гражданском кодексе РФ отведен целый параграф в главе 46 , регулирующий порядок расчетов с использованием платежных поручений.

Важно подчеркнуть, что необходимым условием для исполнения банком распоряжения о переводе денег является правильное заполнение платежного поручения (п. 1 ст. 864 ГК РФ).

Детальный алгоритм взаиморасчетов с использованием распоряжений клиента об оплате приведен в главе 5 Положения , утвержденного ЦБ 19.06.2012 N 383-П.

Официальная форма платежного поручения утверждена указанным выше Положением ЦБ РФ.

Важно отметить, что Банком России не был разработан образец заполнения платежного поручения в 2017 году.

Оформление платежного поручения

Центральный Банк Российской Федерации в своем Положении о правилах осуществления перевода денежных средств предусмотрел общий порядок заполнения и оформления платежек. Детальные требования содержатся в Перечне и описании реквизитов платежных поручений, прилагаемом к Положению ЦБ РФ.

Кроме того, надо отметить, что Банк России допустил возможность создать платежное поручение:

- в электронном виде;

- на бумажном носителе.

Центральный Банк Российской Федерации прямо указывает на заполнение всех необходимых реквизитов платежек. Обязательно надо внести информацию в следующие разделы:

- номер;

- дата;

- сумма оплаты цифрами и прописью;

- название плательщика и адресата;

- ИНН соответствующих лиц;

- номера банковских счетов лица, осуществляющего оформление платежного поручения, а также получателя денег;

- БИК и корсчета банков обеих сторон;

- следует указать вид операции шифром «01»;

- назначение платежа;

- подпись руководителя плательщика;

- печать при ее наличии.

По общему правилу остальные графы платежки заполняются при платежах в бюджет. Случаи оформления таких разделов особо оговариваются Центральным Банком Российской Федерации и Минфином России.

С учетом сказанного выше для ответа на вопрос, как оформить платежное поручение, достаточно внимательно изучить Приложение № 1 к Положению ЦБ РФ.

Игнорирование указаний Банка России может привести к отказу кредитной организации в исполнении распоряжения предприятия о перечислении денежных средств адресату.

После исполнения платежки, оформленной согласно правилам заполнения платежных поручений в 2017 году, соответствующий банк проставляет свой штамп и отметку о поступлении документа и дате списания денег. На формуляре совершается подпись ответственного работника.

Без осуществления всех описанных действий такое платежное поручение может быть не принято в качестве доказательства проведения платежа.

Для безошибочного и правильного оформления платежек предлагаем ознакомиться с образцом платежного поручения по ссылке.

Образец платежного поручения

Платежное поручение (или платежка) содержит распоряжение плательщика о перечислении денежных средств с его расчетного или лицевого счета на счет получателя, для банковской организации или федерального органа исполнительной власти, который осуществляет функции по кассовому обслуживанию (Казначейство). Ключевые нормативные документы для заполнения поручения бюджетниками:

- форма бланка утверждена Положением Банка России 19.06.2012 № 383-П (в ред. от 11.10.2018);

- правила заполнения реквизитов, а также основная информация о расчетах указаны в Приказе Минфина от 12.11.2013 № 107н (в ред. 05.04.2017);

- перечень кодов бюджетной классификации, которые применяются для оплаты в бюджетную систему, закреплен Приказом Минфина от 08.06.2018 № 132н.

Банк или Казначейство исполняет платежку в установленный законодательством срок либо раньше, согласно условиям договора на обслуживание расчетного или лицевого счета плательщика.

Образец заполнения полей платежного поручения в 2019 году

Форма расчетного документа представлена бланком ОКУД 0401060 (ниже типовой файл для скачивания в формате Word).

Платежное поручение (образец) с обозначением кода по каждому полю вы можете посмотреть ниже. Для удобства мы присвоили каждому полю уникальный код (он указан в скобках). Расшифровку с пояснением, что писать при заполнении в том или ином поле, вы найдете ниже в таблице.

Платежное поручение, бланк, скачать Word-формат

Как заполнить платежное поручение

|

Номер поля |

Наименование |

Расшифровка значения |

|

|---|---|---|---|

|

Наименование документа |

Платежное поручение |

||

|

Форма ОКУД |

|||

|

Номер документа и дата составления |

Соблюдайте хронологию при создании платежных поручений |

||

|

Вид платежа |

Укажите вид передачи платежки (почтой, электронно, телеграфом) либо оставьте поле пустым, если используется другой вид передачи данных |

||

|

Сумма (прописью и цифрами) |

Пропишите суммы прописью и цифрами в графах соответственно |

||

|

Наименование плательщика |

Заполните полное наименование организации (максимально 160 символов) |

||

|

Лицевой счет плательщика |

Пропишите двадцатизначный номер расчетного лицевого счета, открытого в кредитной или финансовой организации |

||

|

Наименование банка |

Заполняем полное наименование банковской, кредитной или финансовой организации, в которой открыт расчетный лицевой счет |

||

|

Банковский идентификационный код, заполняем в соответствии со «Справочником БИК РФ» |

|||

|

Корреспондентский счет |

Укажите номер корреспондентского счета банка, если он имеется |

||

|

Блок информации о получателе |

Заполните аналогичную информацию о получателе, его банке и лицевом счете |

||

|

Вид операции |

Ставим «01», значение для данной графы постоянное, утверждено правилами ведения бухгалтерского учета в кредитных и банковских компаниях России |

||

|

Дополнительная информация |

Оставьте эти поля пустыми, для заполнения данной информации требуются особые указания банка |

||

|

Очередность платежа |

Указываем очередность в соответствии с утвержденными гражданским законодательством нормами (ст. 855 ГК РФ) |

||

|

Следует прописать УИН платежа, если он присвоен для конкретного вида перечисления. Если организация рассчитывается самостоятельно, а не по выставленному требованию, то пропишите «0» |

|||

|

Назначение платежа |

Здесь укажите, за что и на каком основании (документация) проводится расчет. Бухгалтер может указать сроки исполнения обязательства по договору или сроки уплаты налоговых обязательств, если это необходимо. Либо установить законодательную ссылку, устанавливающую основные требования к проведению расчетов |

||

|

Пропишите в этих полях ИНН плательщика (60) и получателя (61) |

|||

|

Укажите КПП организации плательщика (102) и получателя (103) |

|||

|

Блок полей 104-110 заполняется ТОЛЬКО при перечислении платежей в бюджетную систему РФ и внебюджетные фонды |

|||

|

Статус плательщика |

Заполняем только при расчетах с бюджетом или таможенных пошлин (сборов). даны в приложении № 5 к Приказу Минфина России от 12.11.2013 № 107н |

||

|

Укажите код в соответствии с действующим классификатором ОКТМО. Уточнить коды можно в ФНС |

|||

|

Основание платежа |

Основания перечислены в пунктах 7 и 8 Приложения № 2 Приказа Минфина от 12.11.2013 № 107н, нужно проставить подходящий код:

Если в реквизите «106» указано «0», налоговики отнесут поступившие деньги к одному из указанных выше оснований, руководствуясь законодательством о налогах и сборах |

||

|

Налоговый период |

Укажите период, в котором у работника возник облагаемый доход. При перечислении НДФЛ с отпускных и больничных в этом поле надо указать месяц, на который приходится день их выплаты. Например, «МС.02.2019», «КВ.01.2019», «ПЛ.02.2019», «ГД.00.2019», «04.09.2019» |

||

|

Документ-основание |

Укажите номер требования или другого документа, на основании которого проводим платеж, с кратким пояснением вида документа (ТР — требование, РС — решение о рассрочке и т. д.) |

||

|

Дата документа-основания |

Пропишите номер документа, который является основанием (например, договор) |

||

|

Поле заполнять не обязательно. Исключение: перечисление сборов за 2014 и предшествующие периоды |

|||

Готовый документ должен быть заверен подписями руководителя и главбуха, а также печатью учреждения.

Расчеты платежными поручениями

Платежками проводятся расчеты по принятым обязательствам и не только. Для бюджетников предусмотрены следующие варианты:

- Оплата обязательств перед поставщиками и подрядчиками, допустимы авансовые расчеты. Укажите точные реквизиты счетов и договора в назначении. Поля 104-110 и 101 и 22 не заполняйте. Обязательно укажите НДС в стоимости товаров, работ, услуг, а если он отсутствует, пропишите «Без НДС».

- Расчеты по кредитам и займам в банковских и финансовых организациях. Пропишите в поле 24 реквизиты соглашения (договор займа). Поля 104-110, 101, 22 не заполняйте.

- Перечисления заработной платы, авансов, отпускных и пособий сотрудникам бюджетного учреждения. Обратите внимание на заполнение очередности (ячейка 21), для зарплаты укажите «3» (ст. 855 ГК РФ). Сроки перечисления, указанные в коллективном договоре, должны быть соблюдены. Поля 22, 101, 104-110 оставьте пустыми.

- Авансы на командировочные расходы сотрудникам. Укажите номер документа-основания (сметы) в назначении платежа. Поля для уточнения налоговых платежей не заполняйте.

- , налогов, сборов. Проверьте правильность заполнения полей 104-110 бланка. КБК можно уточнить в ФНС или ФСС (по ).

Рассмотрим особенности перечисления налогов и страховых взносов на примерах.

Пример заполнения платежного поручения для перечисления НДФЛ с зарплаты сотрудников в ФНС

Допустим, сумма составила 102 302 рубля.

Разберем, как заполнить налоговые поля платежного поручения в 2019 году (образец), так как именно это чаще всего вызывает затруднения.

Поле 4. Дата платежа. Налог следует уплатить, соблюдая установленные сроки. Для пособий и отпусков сформируйте платежку не позднее последнего дня месяца, за который произведены выплаты. Перечисляя зарплату или прочие доходы, установите дату не позднее следующей за днем выплаты доходов сотруднику (абз. 1 и 2 п. 6 ст. 226 НК РФ).

Поля 6 и 7 заполняем без копеек, так как налог исчисляется и перечисляется в рублях: 102 302,00 рубля.

В реквизите 22 поставьте «0».

Статус плательщика (реквизит 101) установите «02», так как организация выступает налоговым агентом для работников, получающих зарплату.

Как сформировать платежное поручение в налоговую инспекцию

Для налоговой можно сформировать платежное поручение онлайн, быстро и без ошибок, на официальном сайте ФНС России . Сервис работает бесплатно (за спасибо). Здесь вы сможете подготовить новый документ (распечатать или отправить его на mail, но может прийти в спам), проверить правильность уже составленного расчетного документа либо самостоятельно провести онлайн-оплату через один из банков-партнеров, которые заключили соглашение о сотрудничестве с ФНС.

Для доступа к работе в сервисе нужно зарегистрироваться, процесс не займет много времени. Но для совершения оплаты в режиме реального времени придется воспользоваться электронной подписью.

Из этой статьи Вы узнаете:

Приказом Минфина России от 23.09.2015 № 148н внесены очередные изменения в Правила заполнения платежных поручений (в целях совершенствования автоматизированных процедур обработки информации, содержащейся в платежках, в правилах указания информации, предусмотренных приложениями 1 - 5 к Приказу, более подробно прописаны требования, касающиеся отражения числовых значений реквизитов (установлено количество знаков (цифр) в конкретных реквизитах, а также указано, что в реквизитах все знаки не могут одновременно принимать значение "0"), т.е. - конкретизированы требования к заполнению реквизитов распоряжений о переводе денежных средств в бюджетную систему РФ), часть которых вступили в силу 13.12.2015, другая - вступит в силу 28.03.2016:

Приказом Минфина России от 30.10.2014 № 126н с 1 января 2015 года изменяются требования к указанию информации в распоряжениях на уплату налогов, сборов, таможенных и иных обязательных платежей:

Приказом Минфина России от 12 ноября 2013 г. № 107н внесены следующие изменения в правила заполнения платежных поручений, которые необходимо применять с 1 января 2014 года:

В платежке вместо ОКАТО с 1 января указывайте ОКТМО. А 31 марта появится новый реквизит - код УИН.

Что такое платежное поручение

- это основной расчетный документ , которым плательщик физическое лицо, индивидуальный предприниматель или юридическое лицо производит перевод денежных средств со своего банковского счета или без открытия счета .

Организации и ИП используют платежное поручение для оплаты:

товаров, работ, услуг;

налогов, сборов, взносов;

платежей юридических лиц и ИП в пользу своих работников;

иных платежей.

Поручение может быть представлено в банк на бумажном носителе или в электронном виде, посредством системы банк-клиент (интернет-банкинг и т.п.).

Форма бланка (образец) платежного поручения, утвержденная Положением № 383-П

Выглядит новая форма платежного поручения так:

Выглядит впечатляюще, особенно если учесть, насколько ответственно нужно подходить к вопросу о заполнении каждого поля платежки на перечисление налога. Цена ошибки слишком высока - это предстоящие споры с чиновниками о признании факта уплаты налогового платежа.

Чтобы этого не случилось, разберемся в порядке заполнения платежного поручения по каждой ячейке (графе).

Как заполнить платежное поручение

Чтобы платеж попал получателю, необходимо правильно заполнить платежное поручение. На первый взгляд, здесь нет ничего сложного, но на практике очень часто возникают проблемы (особенно в случаях признания налога уплаченным), если уплата производилась при помощи "дефектного" платежного поручения. Поэтому в данной ниже речь пойдет о том, как следует все сделать, чтобы в дальнейшем их не возникло. Для этого надо знать - что означает каждое поле платежки.

Форма платежного поручения предусматривает внесение информации и расположению реквизитов на определенных полях платежного поручения в закодированном виде. Это необходимо для того, чтобы все участники (банк, плательщик, получатель) смогли понять такое поручение, могли вести учет платежей в автоматизированном порядке, быстро осуществляя документооборот в электронном виде между всеми участниками и иных правоотношений.

Независимо от того, кому вы отправляете платеж (в налоговую инспекцию или поставщику товара) в правом верхнем углу указана одна и та же цифра. Эта цифра всегда одинакова и неизменна (0401060). И означает она номер унифицированной формы платежного поручения, которую устанавливает Центробанк РФ.

| номер поля

Значение поля |

Порядок заполнения |

||||||||||||||||||||||||||||||||||||||||||

3 |

Указывается номер платежного поручения (кроме 0). Номер присваивается плательщиком в соответствии с установленным у него порядком нумерации. Номер может быть присвоен банком, если платежное поручение заполняется банком по операциям переводов физических лиц. По Положению № 383-П номер платежки не может превышать шести цифр. Однако данное ограничение действует с 1 апреля 2013 года. Согласно прежнему порядку идентификация платежа в расчетной сети Банка России осуществлялась по трем последним цифрам номера платежного документа, которые должны были отличаться от 000 (Приложение № 4 к Положению Банка России о безналичных расчетах в Российской Федерации от 03.10.2002 № 2-П). В переходный период с 9 июля 2012 года по 1 апреля 2013 года безопаснее избегать номеров 1000, 2000 и т.п. |

||||||||||||||||||||||||||||||||||||||||||

4 |

|||||||||||||||||||||||||||||||||||||||||||

| 6

Сумма прописью |

Сумма пишется с начала строчки с заглавной буквы. Слова "рублей" и "копеек" указываются в соответствующем падеже и не сокращаются. Копейки указываются цифрами. Теперь сумму прописью надо заполнить только в бумажных платежках. В электронных она больше не нужна. Но до 1 апреля 2013 года действует переходное правило. В платежных поручениях надо записать суммы в порядке, установленном банком (п.10.4 Положения №383-П). Пока многие кредитные учреждения требуют заполнять обе суммы. Причем в "клиент-банках" сумма прописью заполняется автоматически. Если она вдруг исчезнет, то скорее всего банк просто перешел на новые правила оформления документов. Заполнять сумму вручную не требуется, но будет не лишним уточнить данную информацию в банке. |

||||||||||||||||||||||||||||||||||||||||||

| 7

Сумма |

Сумма указывается цифрами, рубли от копеек отделяются знаком "-" (например, 7575-28). Если сумма в целых рублях, без копеек, то 00 копеек можно не указывать, при этом проставляется сумма платежа и знак равенства "=" (например, 7575=). В этом случае, в поле 6 "Сумма прописью" копейки также не указываются. |

||||||||||||||||||||||||||||||||||||||||||

| 8

Плательщик |

Юридическое лицо

:

Индивидуальный предприниматель

:

Физическое лицо

:

Физическое лицо, занимающееся частной практикой в установленном законодательством порядке

если платеж осуществляется только через российские банки – указывает Ф.И.О. полностью (в именительном падеже) и вид деятельности (например, адвокат и т.п.); если банк получателя платежа или банк посредник является иностранным банком, то дополнительно указывает адрес места жительства/регистрации* . * Информация об адресе места нахождения или места жительства выделяется знаком "//". ** Информация о физическом лице плательщике выделяется знаком "//" |

||||||||||||||||||||||||||||||||||||||||||

| 9

Сч. № |

Указывается номер счета плательщика (20-ти-значный, для платежей по банковским счетам начинается на 405, 406, 407, 408) |

||||||||||||||||||||||||||||||||||||||||||

| 10

Банк плательщика |

Указывается наименование и место нахождения банка плательщика (например, Филиал "Пойди - найди" ОАО "Нае*бизнес" г. Нижний Новгород) |

||||||||||||||||||||||||||||||||||||||||||

| 11 | Проставляется банковский идентификационный код (БИК) банка плательщика. БИК присваивается каждому банку при его открытии Центральным Банком РФ, и заносится в специализированный Справочник банковских идентификационных кодов участников расчетов , осуществляющих платежи через расчетную сеть Банка России. |

||||||||||||||||||||||||||||||||||||||||||

| 12

Сч.№ |

Номер корреспондентского счета банка плательщика. Если плательщик является клиентом Банка России, то поле оставляется пустым. |

||||||||||||||||||||||||||||||||||||||||||

| 13

Банк получателя |

Указывается наименование и местонахождение банка получателя (например, ОАО "Фривольный" г. Санкт Петербург) |

||||||||||||||||||||||||||||||||||||||||||

| 14 | Проставляется банковский идентификационный код (БИК) банка получателя. БИК присваивается каждому банку при его открытии Центральным Банком РФ, и заносится в специализированный Справочник банковских идентификационных кодов участников расчетов, осуществляющих платежи через расчетную сеть Банка России. |

||||||||||||||||||||||||||||||||||||||||||

| 15

Сч.№ |

Указывается номер корреспондентского счета банка получателя. Если получатель является клиентом Банка России, то поле оставляется пустым. |

||||||||||||||||||||||||||||||||||||||||||

| 16

Получатель |

Эти требования Положения № 383-П должны соблюдаться в платежах контрагенту. |

||||||||||||||||||||||||||||||||||||||||||

| 17

Сч. № |

Проставляется номер счета получателя средств (20-ти значный). |

||||||||||||||||||||||||||||||||||||||||||

| 18

Вид оп. |

В данном поле ("Вид операции") указывается шифр платежного поручения. Шифры платежных и расчетных документов устанавливаются Банком России в правилах ведения бухгалтерского учета в кредитных организациях. Для платежного поручения в данном поле должен быть указан шифр 01 . |

||||||||||||||||||||||||||||||||||||||||||

| 19

Срок плат. |

Поле не заполняется. | ||||||||||||||||||||||||||||||||||||||||||

| 20

Наз.пл. |

Поле не заполняется | ||||||||||||||||||||||||||||||||||||||||||

| 21

Очер. плат. |

В поле "Очередность платежа" указывается одна из 6 очередностей, установленных статьей 855 Гражданского кодекса РФ. Чаще всего расчеты платежным поручением предполагают указание следующих групп очередности: 3 – платежи в бюджет, взносы в фонды, перечисления зарплаты; 6 – расчеты с прочими продавцами и поставщиками. |

||||||||||||||||||||||||||||||||||||||||||

| 22

Код |

Поле не заполняется. С 28.03.2016 УИН может состоять из 20 или 25 знаков. |

||||||||||||||||||||||||||||||||||||||||||

| 23

Рез. поле |

Резервное поле не заполняется. | ||||||||||||||||||||||||||||||||||||||||||

| 24

Назначение платежа |

Указывается:

назначение платежа, наименование товаров, работ, услуг, номера и даты договоров, товарных документов, иная необходимая информация. Из новых Правил следует, что НДС в составе платежа плательщики заполняют по желанию. Прежние правила требовали обязательно выделять отдельной строкой НДС или записать, что налог не уплачивается. Банки пока еще требуют писать в назначении платежа, включает ли его сумма НДС. Поэтому безопаснее от такой информации не отказываться. Эти требования Положения № 383-П должны соблюдаться - во всех платежках. |

||||||||||||||||||||||||||||||||||||||||||

| 43

М.П. |

|||||||||||||||||||||||||||||||||||||||||||

| 61

ИНН |

Указывается ИНН получателя средств (при наличии). С 28.03.2016 у получателя налоговых платежей и страховых взносов ИНН может состоять только из 10 знаков. КПП получателя средств () должно состоять из 9 знаков. При этом значение ИНН не может начинаться с двух нулей. |

||||||||||||||||||||||||||||||||||||||||||

| 62, 71 | Поля заполняются банком (указывается дата поступления в банк и дата списания). | ||||||||||||||||||||||||||||||||||||||||||

Поля 101 – 110 платежного поручения

|

|||||||||||||||||||||||||||||||||||||||||||

| 101 | Указывается статус плательщика: 01 - налогоплательщик (плательщик сборов) - юридическое лицо; 02 - налоговый агент; 03 - организация федеральной почтовой связи, оформившая расчетный документ на перечисление в бюджетную систему Российской Федерации налогов, сборов, таможенных и иных платежей от внешнеэкономической деятельности (далее - таможенные платежи) и иных платежей, уплачиваемых физическими лицами; 04 - налоговый орган; 05 - территориальные органы Федеральной службы судебных приставов; 06 - участник внешнеэкономической деятельности - юридическое лицо; 07 - таможенный орган; 08 - плательщик иных платежей, осуществляющий перечисление платежей в бюджетную систему Российской Федерации (кроме платежей, администрируемых налоговыми органами); 09 - налогоплательщик (плательщик сборов) - индивидуальный предприниматель; 10 - налогоплательщик (плательщик сборов) - нотариус, занимающийся частной практикой; 11 - налогоплательщик (плательщик сборов) - адвокат, учредивший адвокатский кабинет; 12 - налогоплательщик (плательщик сборов) - глава крестьянского (фермерского) хозяйства; 13 - налогоплательщик (плательщик сборов) - иное физическое лицо - клиент банка (владелец счета); 14 - налогоплательщик, производящий выплаты физическим лицам; 15 - кредитная организация (ее филиал), оформившая расчетный документ на общую сумму на перечисление в бюджетную систему РФ налогов, сборов, таможенных платежей и иных платежей, уплачиваемых физическими лицами без открытия банковского счета; 16 - участник внешнеэкономической деятельности - физическое лицо; 17 - участник внешнеэкономической деятельности - индивидуальный предприниматель; 18 - плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей; 19 - организации и их филиалы, оформившие расчетный документ на перечисление на счет органа Федерального казначейства денежных средств, удержанных из заработка (дохода) должника - физического лица в счет погашения задолженности по таможенным платежам на основании исполнительного документа, направленного в организацию в установленном порядке; 20 - кредитная организация (ее филиал), оформившая расчетный документ по каждому платежу физического лица на перечисление таможенных платежей, уплачиваемых физическими лицами без открытия банковского счета. Примечание : госпошлин проставляется значение 08 - плательщик иных платежей, осуществляющий перечисление платежей в бюджетную систему Российской Федерации (кроме платежей, администрируемых налоговыми органами). С 28.03.2016 (если в платежке указан один из статусов 09 - 14) и одновременно в реквизите "Код" отсутствует уникальный идентификатор начисления (УИН), то ИНН в отведенном для него поле обязательно должен быть указан. |

||||||||||||||||||||||||||||||||||||||||||

| 102 | Указывается плательщика (при наличии). | ||||||||||||||||||||||||||||||||||||||||||

| 103 | Указывается КПП получателя (при наличии). С 28.03.2016 КПП получателя средств должно состоять из 9 знаков. При этом значение КПП не может начинаться с двух нулей. |

||||||||||||||||||||||||||||||||||||||||||

| 104 | Указывается показатель в соответствии с классификацией доходов бюджетов РФ. С 28.03.2016 надо указывать 20 или 25 знаков (цифр) КБК, при этом все знаки КБК одновременно не могут принимать значение ноль («0»). |

||||||||||||||||||||||||||||||||||||||||||

| 105 | Проставляется значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно-территориального деления, на территории которого мобилизуются денежные средства от уплаты налога (сбора) в бюджетную систему РФ. С 1 января 2014 года в реквизите "105" платежного поручения на уплату налогов нужно будет проставлять (Общероссийского классификатора территорий муниципальных образований) вместо кодов ОКАТО. При этом указывать надо код ОКТМО того городского или сельского поселения (внутригородской территории городов федерального значения, городского округа, муниципального района), на территории которого мобилизуются денежные средства от уплаты налога, сбора и иного платежа. Если налог уплачивается на основании налоговой декларации , в обозначенном поле должен быть указан код ОКТМО в соответствии с данной налоговой декларацией. В этой связи налогоплательщикам и налоговым агентам начиная с 1 января 2014 года при заполнении налоговых деклараций (до утверждения их новых форм) рекомендуется ставить в поле "код по ОКАТО" (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585). В целях однозначной идентификации бюджетных платежей финансовым органам субъектов Российской Федерации совместно с УФК и УФНС России поручено провести актуализацию таблицы соответствия кодов ОКАТО кодам ОКТМО (письмо Минфина России от 09.10.2013 № 21-03-05/42211). Организациям лучше заранее уточнить в своей инспекции, какие коды ставить в платежках после 1 января. С 28.03.2016 надо указывать значение кода, присвоенного территории муниципального образования (межселенной территории) или населенного пункта, входящего в состав муниципального образования в соответствии с ОКТМО. Код ОКТМО состоит из 8 или 11 знаков (цифр), при этом все знаки (цифры) кода ОКТМО одновременно не могут принимать значение ноль («0»). |

||||||||||||||||||||||||||||||||||||||||||

| 106 |

Указывается показатель основания платежа

, который имеет 2 знака и может принимать следующие значения: поле "основание платежа" может принимать нижеследующие значения: "ДЕ"

- таможенная декларация; При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин , не администрируемых налоговыми органами) в данном поле проставляется 0. Согласно новым правилам реквизит "106" дополнен следующими значениями основания платежа: ИН - погашение инвестиционного налогового кредита;ТЛ - погашение учредителем (участником) организации-должника, собственником имущества должника - унитарного предприятия или третьим лицом задолженности в ходе процедур, применяемых в рамках дела о банкротстве; РК - погашение должником задолженности, включенной в реестр требований кредиторов в ходе процедур, применяемых в рамках дела о банкротстве; ЗТ - погашение при проведении указанных процедур текущей задолженности. |

||||||||||||||||||||||||||||||||||||||||||

| 107 |

При оплате налоговых платежей: Проставляется показатель налогового периода, указывающий периодичности уплаты налога (сбора) или конкретную дату уплаты налога (сбора). Если платеж уплачивается ежемесячно

, то показатель имеет вид: При осуществлении таможенных и иных платежей от внешнеэкономической деятельности

в данном поле у

ка

зывается код таможенного органа

. |

||||||||||||||||||||||||||||||||||||||||||

| 108 |

Проставляется номер документа, на основании которого осуществляется платеж. В зависимости от того какое значение имеет , в поле 108 указываются номер следующих документов:

Если физическое лицо производит уплату налога (сбора) на основании извещения, заполненного налоговым органом, то в данном поле проставляется значение, указанное в поле данного извещения "Индекс документа".

При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин , не администрируемых налоговыми органами) в данном поле проставляется 0. С 28.03.2016 в поле 108 распоряжения о переводе денежных средств указывается номер документа, который является основанием платежа. При уплате текущих платежей, в том числе на основании налоговой декларации (расчета), или добровольном погашении задолженности при отсутствии требования налогового органа об уплате налога (сбора) (показатель основания платежа имеет значение «ТП» или «ЗД») в показателе номера документа указывается ноль («0») |

||||||||||||||||||||||||||||||||||||||||||

| 109 | Указывается дата документа, на основании которого осуществляется платеж в формате "ДД.ММ.ГГГГ". Для текущих платежей (значение (основание платежа) равно "ТП") в показателе даты документа указывается дата декларации (расчета), представленной в налоговый орган, а именно дата подписи декларации налогоплательщиком. Если добровольно погашается задолженность по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно "ЗД") в показателе даты документа проставляется ноль ("0"). В иных случаях, указывается дата документа номер которого проставлен в поле 108. в данном поле

проставляется 0.

|

||||||||||||||||||||||||||||||||||||||||||

110 |

Правила оформления поля 110 платежки с 01.01.2015 , в том числе сокращено количество обязательных для заполнения реквизитов. С указанной даты не нужно заполнять реквизит "110" - тип платежа" при оформлении платежного поручения. Вместо этого в 14 - 17 разрядах КБК будут отражаться коды подвидов доходов, позволяющие идентифицировать тип платежа: 2100 - пени по соответствующему платежу; 2200 - проценты по соответствующему платежу. При оплате налоговых платежей: Проставляется показатель типа платежа: При осуществлении таможенных и иных платежей от внешнеэкономической деятельности: Указывается тип платежа в значениях: При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин, не администрируемых налоговыми органами) в данном поле п роставляется 0 . ПЕ - уплата пеней; ПЦ - уплата процентов.В иных случаях необходимо будет указывать ноль "0". Таким образом, при уплате налога (сбора), в том числе авансового платежа, взноса, налоговых санкций, административных и иных штрафов, а также иных платежей, администрируемых налоговыми органами, в реквизите "110" указывается значение "0". Предполагается, что такое упрощение позволит избежать ошибок, которые обычно возникали при заполнении данного реквизита. |

||||||||||||||||||||||||||||||||||||||||||

Образец заполнения в соответствии с Правилами № 383-П:

Образец заполнения платежки взят с сайта УНП.

Как заполнить платежку при перечислении налогов за других лиц

В Письме ФНС России от 17 марта 2017 г. № ЗН-3-1/1850@ ФНС разъяснила, как заполнять реквизиты платежного документа в случае уплаты налогов за иных лиц:

"ИНН плательщика" – ИНН плательщика, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей исполняется;

"КПП" плательщика – КПП плательщика, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей исполняется;

"Плательщик" – информация о плательщике, осуществляющем платеж. Для физлиц – фамилия, имя, отчество физлица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему РФ;

"Назначение платежа" – ИНН и КПП (для физлиц только ИНН) лица, осуществляющего платеж и наименование (ФИО) плательщика, чья обязанность исполняется. Для выделения информации о плательщике используется знак "//". Данные реквизиты указываются в первых позициях по отношению к иной дополнительной информации, указываемой в поле "Назначение платежа";

"Статус плательщика" (поле 101) – статус того лица, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей исполняется.

Коды ОКТМО

Новая версия Общероссийского классификатора территорий муниципальных образований (ОКТМО) ОК 033-2013 (с учетом изменений с 1/2013 по 12/2013):

Том 1. Центральный федеральный округ (RAR-архив 1,5 Mb)

Том 2. Северо-Западный федеральный округ (RAR-архив 0,7 Mb)

Том 3. Южный федеральный округ (RAR-архив 0,3 Mb)

Том 4. Северо-Кавказский федеральный округ (RAR-архив 0,2 Mb)

Том 5. Приволжский федеральный округ (RAR-архив 1,1 Mb)

Том 6. Уральский федеральный округ (RAR-архив 0,2 Mb)

Том 7. Сибирский федеральный округ (RAR-архив 0,5 Mb)

Том 8. Дальневосточный федеральный округ (RAR-архив 0,2 Mb)

Информация Минфина России - Сводная таблица соответствия кодов ОКАТО кодам ОКТМО Российской Федерации на 31.12.2013

Где указывать УИН

13.03.2014 ФНС России опубликовало Разъяснения "О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации":

Приказом Минфина России от 12.11.2013 N 107н утверждены Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее - Правила), которые вступили в силу с 04.02.2014.

Соблюдение данных Правил предусматривает обязательность заполнения всех реквизитов распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее - распоряжение).

Форма и реквизитный состав распоряжения соответствуют платежному поручению, приведенному в приложении 2 к Положению Банка России от 19.06.2012 N 383-П "О правилах осуществления перевода денежных средств".

Для плательщиков налоговых платежей, администраторов доходов бюджетов, всех иных составителей распоряжений Правилами предусмотрено указание в распоряжении уникального идентификатора начисления (далее - УИН).

Вышеназванным приказом Минфина России предусмотрено указание УИН с 31.03.2014 - в реквизите распоряжения " ". До 31.03.2014 УИН указывается в реквизите " ". При невозможности указать конкретное значение УИН в реквизите "Код" указывается ноль "0".

Аналогичные разъяснения о порядке указания УИН, в случае его наличия, содержатся в письме Центрального банка Российской Федерации от 26.11.2013 N 45-7-1/121.

Таким образом, есть ситуации, когда УИН отсутствует.

Какие это ситуации?

При перечислении сумм налогов (сборов), исчисленных юридическими лицами и индивидуальными предпринимателями самостоятельно на основании налоговых деклараций (расчетов), идентификатором начислений является код бюджетной классификации (КБК), который отражается в платежного поручения. УИН при уплате налоговых платежей указанными налогоплательщиками не формируется.

В связи с указанными обстоятельствами и необходимостью соблюдения положений Правил о недопущении наличия в распоряжении незаполненных реквизитов юридическими лицами и индивидуальными предпринимателями в распоряжении указывается:

до 31.03.2014 в реквизите " " (поле 24) - "УИН 0/// ".

После информации об уникальном идентификаторе начисления, который принимает нулевое значение (УИН 0), ставится разделительный знак "///". После разделительного знака налогоплательщик может указать дополнительную информацию, необходимую для идентификации назначения платежа;

с 31.03.2014 в реквизите " " (поле 22) - "0".

Налогоплательщики - физические лица уплачивают имущественные налоги (земельный налог , налог на имущество физических лиц , транспортный налог) на основании налогового уведомления, направленного налоговым органом, и приложенного к нему платежного документа (извещения) по форме N ПД (налог).

Данные документы заполняются налоговым органом автоматически с использованием программных средств, включая УИН. При этом в качестве УИН в платежном документе (извещении) по форме N ПД (налог) указывается индекс документа.

В том случае, если физическое лицо хочет перечислить в бюджетную систему налоговые платежи при отсутствии уведомления от налогового органа и приложенного к нему заполненного платежного поручения (извещения), то оно формирует платежный документ самостоятельно.

Какие возможности для этого имеются?

Платежный документ может быть сформирован с использованием электронного сервиса, размещенного на сайте ФНС России. В этом случае индекс документа присваивается автоматически.

Налоги могут быть оплачены в наличной денежной форме через кредитную организацию.

В случае заполнения платежного документа (извещения) по форме N ПД-4сб (налог) физическим лицом в отделении ОАО Сбербанка индекс документа и УИН не указываются. При этом в платежном документе (извещении) обязательно указание фамилии, имени, отчества физического лица, а также адреса места жительства или места пребывания (при отсутствии у физического лица места жительства).

Также налоги физическим лицом могут быть оплачены через любую другую кредитную организацию, которой может быть оформлено полноформатное платежное поручение. В этом случае в поле 22 "Код" указывается "0" или индекс документа, присвоенный налоговым органом, при его наличии у физического лица.

Правила заполнения платежек, если налоговые платежи перечисляются иным лицом

Федеральным законом от 30.11.2016 № 401-ФЗ в статью 45 Налогового кодекса РФ включена норма о возможности уплаты налоговых платежей за налогоплательщика иным лицом.

В этой связи разработаны правила заполнения платежек, предусматривающие следующее:

в поле "ИНН" плательщика указывается значение ИНН плательщика, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей в бюджетную систему РФ исполняется;

в поле "Плательщик" - информация о плательщике, осуществляющем платеж (наименование ЮЛ или ФИО физлица);

в поле "Назначение платежа" - ИНН и КПП (для физических лиц только ИНН) лица, осуществляющего платеж и наименование (ФИО) плательщика, чья обязанность исполняется. Для выделения информации о плательщике используется знак "//". Данные реквизиты указываются в первых позициях по отношению к иной дополнительной информации, указываемой в поле "Назначение платежа";

в поле "101" "Статус плательщика" - статус того лица, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется.

При исполнении обязанности:

1. юридического лица - "01";

2. индивидуального предпринимателя - "09";

3. нотариуса, занимающегося частной практикой - "10";

4. адвоката, учредившего адвокатский кабинет - "11";

5. главы крестьянского (фермерского) хозяйства - "12";

6. физического лица - "13";

7. налогоплательщика, производящего выплаты физическим лицам - "14".

Статья написана и размещена 05 февраля 2013 года. Дополнена - 06.10.2013, 22.12.2013, 14.01.2014, 26.01.2014, 15.03.2014, 10.12.2014, 21.03.2016, 22.12.2016, 28.03.2017

Чтобы деньги попали в бюджет, необходимо правильно заполнить платежное поручение на перечисление того или иного обязательного платежа.

Образец платежного поручения-2019: правила заполнения

Правила заполнения платежного поручения прописаны в Приказе Минфина России от 12.11.2013 N 107н и не изменились по сравнению с 2018 годом. Мы свели эти основные правила в таблицу:

| Название поля платежки (номер поля) | Уплата налогов | Уплата взносов «на травматизм» в ФСС |

|---|---|---|

| Статус плательщика (101) | «01» — если налог уплачивает юрлицо; «09» — если налог уплачивает ИП; «02» — если налог уплачивает организация/ИП в качестве налогового агента | «08» |

| ИНН плательщика (60) | ИНН организации/предпринимателя | |

| КПП плательщика (102) | КПП, присвоенный той ИФНС, в которую будет уплачиваться налог | Если взносы уплачивает организация, то указывается ее КПП. Если же плательщиком является обособленное подразделение (ОП), то в поле 102 ставится КПП этого ОП |

| ИП в поле 102 ставят «0» | ||

| Плательщик (8) | Краткое название организации/ОП, Ф.И.О. предпринимателя | |

| ИНН получателя (61) | ИНН той ИФНС, в которую уплачивается налог | ИНН того регионального отделения ФСС, в который перечисляется взнос |

| КПП получателя (103) | КПП той ИФНС, в которую уплачивается налог | КПП того регионального отделения ФСС, в который перечисляется взнос |

| Получатель (16) | УФК по_____(наименование региона, в котором уплачивается налог), а в скобках указывается конкретная ИФНС. Например, «УФК по г. Москве (ИФНС России № 14 по г.Москве)» | УФК по_____(наименование региона, в котором уплачивается взнос), а в скобках указывается отделение ФСС. Например, «УФК по г. Москве (ГУ — Московское РО ФСС РФ)» |

| Очередность платежа (21) | 5 | |

| КБК (104) | , соответствующий уплачиваемому налогу/взносу | |

| ОКТМО (105) | Код ОКТМО по месту нахождения организации/ОП/имущества/транспорта Код ОКТМО по месту жительства ИП При уплате торгового сбора указывается код ОКТМО по месту нахождения торгового объекта, в отношении которого уплачивается данный сбор | Код ОКТМО по месту нахождения организации или ОП/по месту жительства ИП |

| Основание платежа (106) | Как правило, в данном поле указывается одно из следующих значений: «ТП» — при уплате налога/взноса за текущий период; «ЗД» — при добровольном погашении задолженности по налогам/взносам; «ТР» — при погашении задолженности по выставленному требованию ИФНС/ФСС; «АП» — при погашении задолженности по акту проверки (до выставления требования) |

|

| Период, за который уплачивается налог/взнос (107) | Если в поле 106 стоит «ТП»/«ЗД», то указывается периодичность уплаты налога, установленная законодательно, в одном из нижеприведенных форматов: — для ежемесячных уплат: «МС.ХХ.ГГГГ», где ХХ - номер месяца (от 01 до 12), а ГГГГ - год, за который производится платеж (например, при уплате НДФЛ с зарплаты работников за февраль 2019 г. нужно проставить «МС.02.2019»); — для налогов, уплачиваемых ежеквартально: «КВ.ХХ.ГГГГ», где ХХ - номер квартала (от 01 до 04), ГГГГ - год, за который уплачивается налог; — для полугодовых налогов (к примеру, ЕСХН): «ПЛ.ХХ.ГГГГ», где ХХ - номер полугодия (01 или 02), ГГГГ - год, за который перечисляется налог; — для годовых платежей: «ГД.00.ГГГГ», где ГГГГ - год, за который уплачивается налог (например, производя окончательный расчет по налогу на прибыль за 2019 год, нужно будет поставить «ГД.00.2019»). Если в поле 106 стоит «ТР», то в поле 107 отражается дата требования. Если в поле 106 стоит «АП», то в поле 107 ставится «0» | «0» |

| Номер документа (108) | Если в поле 106 стоит «ТП»/«ЗД», то в поле 108 ставится «0». Если в поле 106 стоит «ТР», то в поле 108 отражается номер налогового требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается номер решения, вынесенного по результатам проверки | «0» |

| Дата документа (109) | Если в поле 106 стоит «ТП», то в поле 109 проставляется дата подписания декларации. Но, как правило, к моменту платежа декларация еще не представлена, поэтому плательщики ставят «0». Если в поле 106 стоит «ЗД», то в поле 109 ставится «0». Если в поле 106 стоит «ТР», то в поле 109 отражается дата требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается дата послепроверочного решения | «0» |

| Тип платежа (110) | «0» или УИН, если он есть | |

| Назначение платежа (24) | Краткое пояснение к платежу, например, «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ (2 платеж за 3 квартал 2019 г.)». При уплате взносов на «травматизм» в данном поле необходимо также указать ваш регистрационный номер страхователя | |

Обратите внимание, что в таблице не приведена информация, которую нужно указывать в платежных поручениях при перечислении взносов на обязательное пенсионное и медицинское страхование, а также взносов на ВНиМ. Платежным поручениям по этим взносам посвящен отдельный материал.

Платежное поручение-2019: особо важные реквизиты

Определенные реквизиты платежного поручения нужно заполнять очень внимательно. Ведь если вы допустите в них ошибку, ваш налог/взнос попросту будет считаться неуплаченным. Соответственно, придется заново перечислять сумму налога/взноса в бюджет, а также уплатить пени (если ошибку вы обнаружите уже после окончания установленного срока уплаты).