Виды денег: действительные деньги и знаки стоимости. Смотреть страницы где упоминается термин действительные деньги

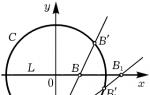

Различают два вида денег: действительные деньги и знаки стоимости, или заместители действительных денег (рис. 1).

Действительные деньги. Это деньги, номинальная стоимость которых (обозначенная на них стоимость) соответствует их реальной стоимости, т.е. стоимости металла, из которого они были изготовлены.

Металлические деньги (медные, серебряные, золотые), сначала штучные, а затем весовые, первоначально имели разную форму – в виде проволоки, прямоугольника, треугольника, ромба и, наконец, круглой монеты. На более позднем этапе развития денежного обращения монета уже имела установленные законом четкие отличительные признаки (внешний вид, весовое содержание, размерность).

Золотое обращение в большинстве стран было введено во второй половине XIX в., первой из этих стран была Великобритания. Причинами перехода к металлическому обращению, главным образом к золотому, послужили характерные свойства всех благородных металлов, делающие золото наиболее пригодным для выполнения назначения денег:

однородность по качеству (золото определенной пробы всегда идентично);

делимость и соединяемость без потери свойств;

измеряемость (можно взвесить);

емкость (большая концентрация стоимости, «мало весят, но дорого ценятся»);

сохраняемость (не портится);

сложность добычи и переработки (редкость).

![]()

![]()

![]()

![]()

![]()

Рис. 1. Виды денег

Для действительных денег (золота и серебра) характерна устойчивость, которая обеспечивалась свободным разменом знаков стоимости на золотые монеты, свободной чеканкой монет при определенном и неизменном весовом золотом содержании денежной единицы, ограниченным перемещением золота между странами. Благодаря такой своей устойчивости действительные деньги (золото и серебро) беспрепятственно выполняли все пять функций, которые присущи деньгам.

Однако золотые деньги имеют и существенные недостатки, а именно:

высокие издержки обращения, так как их изготовление и обращение (износ) обходится слишком дорого по сравнению с бумажным и деньгами;

невозможность обеспечить потребность в деньгах ввиду быстрого роста товарооборота и относительно медленного пополнения сферы обращения золотыми деньгами (не хватает реальных денег, их слишком мало по сравнению с товарами).

Эти и некоторые другие причины обусловили постепенный переход от действительных денег к их заместителям – бумажным и кредитным деньгам.

Так, переход к знакам стоимости в России начался с 1897 г., когда было установлено твердое золотое содержание бумажного рубля. В XX в. происходил процесс снижения нормы золотого обеспечения. Этот процесс завершился принятием Закона РФ от 26 сентября 1992 г., который установил полный отказ государства от золотого обеспечения национальной денежной единицы.

Заместители действительных денег (знаки стоимости). Это деньги, номинальная стоимость которых выше реальной, т.е. суммы затраченного на их производство общественного труда. К ним относятся:

металлические знаки стоимости – мелкая бидонная монета, изготовленная из дешевых металлов;

знаки стоимости, изготовленные из бумаги: бумажные деньги и кредитные деньги.

Бумажные деньги – это представители действительных денег, которые изготовлены из специальной бумаги и выпускаются государством (как правило, казначейством) для покрытия своих расходов. Объективная возможность возникновения таких денег обусловлена особенностями функции денег как средства обращения, когда деньги являлись мимолетным посредником в движении товаров. Первые бумажные деньги (ассигнации) в России были выпущены в 1769 г. По сравнению с золотыми деньгами они имели определенные преимущества: их было легче хранить, они были более удобными в расчетах.

На начальном этапе развития бумажно-денежного обращения государство выпускало эти деньги наряду с золотыми и с целью их внедрения в сферу обращения обменивало на золото. Однако появление, а затем и рост дефицита государственного бюджета вызвал расширение эмиссии бумажных денег, ввиду чего их обмен на золото был прекращен.

Экономическая сущность бумажных денег исключает возможность устойчивости денежного обращения подобного рода, так как их выпуск не регулируется потребностями товарооборота, а зависит от необходимости государства в финансовых ресурсах, в то время как механизм автоматического изъятия излишка бумажных денег отсутствует из-за прекращения золотого обмена. В результате бумажные деньги «застревают» в каналах обращения и обесцениваются. Основной причиной такого обесценивания является чрезмерный выпуск государством бумажных денег,

Кредитные деньги возникли в связи с выполнением деньгами функции средства платежа, когда с развитием товарно-денежных отношений купля-продажа товаров стала осуществляться с рассрочкой платежа (в кредит).

Первоначально кредитные деньги выражали следующие функции:

создание эластичности денежного оборота, способность при необходимости расширяться и уменьшаться;

экономия золотых денег;

развитие системы безналичных расчетов.

С развитием товарно-денежных отношений сущность кредитных денег претерпела значительные изменения. В современных условиях кредитные деньги выражают не взаимосвязь между товарами на рынке, как было раньше (Т – Д – Т), а отношение денежного капитала (Д – Т – Д).

Таким образом, денежный капитал стал выступать в форме кредитных денег. Кредитные деньги прошли в своем историческом развитии длительный путь от первоначальной и простейшей формы (простого векселя) до кредитных карточек. В настоящее время основным видом кредитных денег являются банкноты, выпускаемые банками при осуществлении кредитных операций для проведения различных хозяйственных расчетов. Эмиссия банкнот увязана с действительными потребностями оборота, т.е. реальными нуждами производства и реализации продукции. Обеспечением банкноты служат различного рода виды запасов материальных ценностей.

Право выпуска банкноты закрепляется за одним наиболее крупным банком страны, который становится центральным (эмиссионным) банком и в большинстве стран принадлежит государству. Банкнота такого банка превращается в денежную единицу страны, которая свободно обращается на всей территории и имеет принудительный курс, устанавливаемый государством.

В настоящее время центральные банки государств выпускают банкноты строго определенного достоинства и образца, которые являются национальными деньгами на территории конкретной страны. Реальное обеспечение в виде товаров и золота отсутствует. Для изготовления банкнот используется особая бумага и применяются меры, которые затрудняют подделку денег.

В Российской Федерации эмиссия наличных денег и организация наличного денежного обращения осуществляется Банком России в соответствии с Конституцией Российской Федерации, Федеральным законом от 10 июля 2002 г.

№ 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», другими федеральными законами.

Контрольные вопросы

1. Объясните, почему деньги являются экономической категорией.

2. Перечислите особенности денег.

3. Охарактеризуйте функции денег.

4. Что представляет собой масштаб цен при металлическом обращении и в условиях не разменных на золото кредитных денег?

5. Объясните, что представляют собой действительные деньги и знаки стоимости.

6. Охарактеризуйте вилы денег.

Действительные деньги - деньги, у которых номинальная стоимость (обозначенная на них стоимость) соответствует реальной стоимости, т.е. стоДействительные деньги - деньги, у которых

номинальная стоимость (обозначенная на них стоимость)

соответствует реальной стоимости, т.е. стоимости

металла, из которого они изготовлены.

Деньги

Металлическиеденьги

Золотые

деньги

Бумажные

деньги

Металлические деньги

(медные, серебряные,золотые) имели разную

форму: сначала штучные,

затем весовые. Монета

периода более позднего

развития денежного

обращения имела

установленные законом

отличительные признаки

(внешний вид, весовое

содержание).

Золотые деньги

Будучи денежным товаром, золотые деньгиприобретают свою стоимость, созданную в

процессе добычи золота. Именно собственная

внутренняя стоимость придает им независимую от

рынка товаров абсолютную устойчивость. Это та

самая устойчивость, изменение которой вызывает

колебание товарных цен.

Появление знаков стоимости при золотом обращении было вызвано объективной необходимостью:

Появление знаков стоимости призолотом обращении было вызв ано

объективной необходимостью:

золотодобыча не поспевала за производством

товаров и не обеспечивала полную потребность в

деньгах;

золотые деньги высокой портативности не могли

обслуживать мелкий по стоимости оборот;

золотое обращение объективно не обладало

экономической эластичностью, т.е. способностью

быстро расширяться и сжиматься;

золотой стандарт в целом не стимулировал

производство и товарооборот.Знаки стоимости - это уже не полноценные

деньги, поэтому они не разменны на золото.

В настоящее время все страны отошли от

золотого содержания денег и перешли к денежным

знакам. Знаки стоимости подразделяются на

разменную монету, бумажные деньги и кредитные

деньги (банкноты).

Разменная монета

неполноценная монета, номинальнаястоимость которой выше стоимости

содержащегося в ней металла, или мелкая

м о н е т а, к о т о р а я с л уж и т д л я р а с ч е т о в

между продавцом и покупателем с

м а к с и м а л ь н о й т о ч н о с т ь ю.

10. Бумажные деньги выполняют две функции:

с р е д с т в а о б р а щ е н и яс р е д с т в а п л ат е ж а.

Неустойчивость бумажных денег

вызвана следующими причинами:

1) избыточный выпуск в обращение;

2) упадок доверия к правительству,

которое выпустило деньги;

3) неблагоприятный платежный

баланс.

11.

Кредитные деньги - этоформа денежного капитала,

особенностью их является то,

что их выпуск увязывается с

действительными

потребностями оборота, так

как ссуда выдается под

обеспечение. При нарушении

связи с потребностями

оборота кредитные деньги

утрачивают свои

преимущества и

превращаются в бумажные

денежные знаки.

12. Кредитные деньги прошли следующую эволюцию

13.

Исходной формой кредитных денег является вексель.Вексель - письменное обязательство должника

(простой) или приказ кредитора должнику

(переводной, тратта) об уплате обозначенной на нем

суммы через определенный срок.

Границы вексельного обращения преодолеваются за

счет осо бого вида векселей - банкнот.

Банкнота - кредитные деньги, выпускаемые

Центральным банком страны.

Следующей, более высокой формой кредитных денег

являются депозитные деньги. Их появление связано с

банковской системой. Это числовые записи на счетах

клиентов в банке, и появляются они при

предъявлении владельцами веселя к его учету в

банке, банк вместо выплаты банкнотами за вексель

открывает у себя счет, с которого осуществляется

платеж путем их списания.

14. Чек как разновидность денег имеет свои характеристики:

Чек как разновидность денегимеет свои характеристики:

1) служит средством получения

наличных денег в банке с

расчетного счета; "

2) выступает средством

обращения и платежа при

приобретении товаров,

погашении долгов;

3) я в л я е т с я и н с т р ум е н т о м

безналичных расчетов,

значительно сокращая при этом

объем наличных денег в обороте.

15. Электронные деньги представляют собой систему, которая посредством передачи электронных сигналов, без участия бумажных носителей осущес

Электронные деньги представляют собой систему,которая посредством передачи электронных

сигналов, без участия бумажных носителей

осуществляет кредитные и бумажные операции

Этот новый вид денег имеет ряд преимуществ:

1) увеличение скорости передачи платежных

документов;

2) упрощение обработки банковской

корреспонденции;

3) снижение стоимости обработки

платежных документов.

Тема 1. Деньги и их эволюция

1 . Предпосылки и значение появления денег

Деньги являются неотъемлемым атрибутом современной цивилизации. Их функционирование позволяет соединить воедино процесс производства, распределения и потребления продукта.

Под влиянием постоянно меняющихся условий экономического развития нашего общества изменяются и особенности функционирования денег. Основными предпосылками возникновения денег являются:

1. порядок перехода от натурального хозяйства к изготовлению, производству и обмену товаров

2. в автономии их имущественного обособления, а именно объединение производителей каких-либо товаров

Как известно, в период первоначального существования нашего общества основой деятельности хозяйствующих субъектов выступало натуральное хозяйство. Для него характерно производство продукции для собственного потребления, обмен касался лишь случайно оставшихся излишков товаров.

Но общественное разделение труда, а именно развитие земледелия, животноводства, рыболовства вызвало к жизни постоянный обмен, т.е. появилась необходимость товарного производства и обмена. Одним из первых товаров-посредников во многих странах являлся скот, т.е. на многих языках деньги и скот обозначались схожими словами, имеющими общий корень. Затем товаром-посредником ранее выступали скот, меха, зерно, медь, серебро и золото. В конечном же счете роль денег закрепилась за золотом.

Эволюция обмена товара-формы стоимости

Обмениваясь товаром, люди в своих взаимоотношениях, характер которых зависел от того, в какой форме осуществлялся обмен, постоянно находились среди обращения.

Обмен – это движение товара от одного производителя к другому и предполагает случайную эквивалентность (скот = зерно = топор = холст). Это требует соизмерения разных по виду, форме, качеству, назначению товара и созданию при этом единой их общей основы. Такой основой явилась стоимость, т.е. общественный труд, затраченный в процессе производства. Именно общественный, а не индивидуальный труд делает товары соизмеримыми.

В связи с тем, что труд, затраченный на производство отдельных товаров различен, то товары имеют разную стоимость, следовательно, появилась необходимость количественного измерения товаров в форме меновой стоимости.

Меновая стоимость – способность товара обмениваться на другие товары в определенных пропорциях.

Потребительная стоимость – способность товара удовлетворять потребность человека.

Производя товар для обмена, товаропроизводителей прежде всего интересует его стоимость, а только потом, во вторую очередь потребительная стоимость, т.к. если товар не обладает потребительной стоимостью, то он никому не нужен. Эволюция обмена товара предполагает развитие следующих форм стоимости:

1. простая (случайная) – эта форма свойственна низшей ступени развития нашего общества. При натуральном хозяйстве избыток продуктов возникал лишь периодически. Товары, попавшие на рынок случайно, измеряли свою стоимость через другой аналогичный товар, при этом меновая стоимость резко колебалась, но уже в простой форме были заложены основы будущих денег.

2. развернутая, т.е. с ростом производства все больше продуктов попадает на рынок и один товар встречается со множеством других товаров-эквивалентов.

3. всеобщая форма стоимости , т.е. товар становится основной целью производства, при этом каждый товаропроизводитель желает получить за свой товар всеобщую продукцию, которая пользуется спросом. В результате такой необходимости стали выделяться товары, выполняющие роль всеобщего эквивалента (мех, скот и т.д.), но в этой роли они не могли задерживаться, т.к. не соответствовали всеобщим условиям эквивалентности и в результате появился преимущественно один товар – металл, который и определил следующую форму стоимости

4. денежная (характерны следующие черты:

· один товар мог монополизировать на продолжительное время роль всеобщего эквивалента

· происходит слияние натуральной формы хозяйствования с эквивалентной).

3 . Сущность денег как историческая и экономическая категория

Деньги – это

1 инструмент управления жизнью отдельного человека и общества в целом

2 документ, дающий право на получение любых жизненных благ

3 средство платежа, а также знак обмена или вид ценной бумаги, т.е. материализация каких-либо отношений между хозяйствующими субъектами

· всеобщее признание факта обмена товара на деньги как покупателем, так и продавцом

· длительное выполнение товаром-деньгами роли всеобщего эквивалента

· наличие особых свойств у товара-денег, а именно физических, пригодных для постоянной обмениваемости

Следовательно, деньги появились случайно из обмена товаров.

В роли денег изначально выступало серебро и золото. А их становление как полнокровной денежной единицы происходило через несколько реформ, которых насчитывалось порядка 10 (1-я 1534г.- Глинская, последняя – 1998г.)

Основные свойства денег:

1. потребительная стоимость

2. деньги – это особый товар в отличие от обычных, т.е. при них удваивается потребительная стоимость

3. стоимость денег имеет внешнюю форму до их обмена на рынке, т.е. товар-деньги можно обменять и стоимость проявляется лишь при продаже

5. деньги есть разрешение противоречий между потребительной стоимостью и стоимостью

6. с появлением денег товарный мир делят на две части: - товар-деньги

Все остальные товары

Т.е. специфические особенности денег проявляются в следующем:

1. деньги – это стихийно выделившийся товар

2. деньги – это материализация всеобщего рабочего времени

3. деньги обладают всеобщей обмениваемостью

С экономической точки зрения основным свойством денег является их ликвидность, т.е. способность участвовать в немедленном приобретении товаров и других благ.В общем смысле как экономическая категория деньги представляют собой средство измерения стоимости товаров и накопления этой стоимости в дальнейшем.

Тема 2. Виды, функции и роль денег

Бумажные деньги: свойства, особенности, недостатки

Кредитные деньги и их отличие от бумажных

Функциональная специфика и роль денег в современных условиях хозяйствования

Действительные деньги, их характеристика

В своем развитии деньги выступали в 2-х формах:

1. действительные деньги – их номинальная стоимость обозначена на титуле монеты и соответствует реальной стоимости металла. Металлические деньги ранее имели различную форму. При этом деньги измеряли поштучно, на вес, а форма могла быть овальной, круглой, прямоугольной. Лицевая сторона монеты называлась аверс, а оборотная – реверс, а обрез по бокам – гурт. 1-е монеты появились 26 веков назад в древнем Лидийском государстве (около 550 лет назад до н.э.). В России единая система денег начала развиваться при Е. Глинской. В основу данной реформы был положен серебряный рубль (68 гр. серебра) и состоял из 100 копеек. 1-й российский рубль изначально назывался рублевая гривенка, т.о. в обращении находились преимущественно златники и серебряники, именно специальные свойства золота смогли сделать мировыми деньгами по следующим причинам:

· золото может храниться довольно долго, не меняя своих свойств и качеств

· его можно отмерить в любом количестве путем взвешивания

· стоимость золота зависит от его количества

· золото является всеобщим мерилом стоимости

Но долго в роли денег золото не могло находиться, т.к. :

1 не обеспечивало мелкий товарооборот

2 добыча золота не поспевала за всеобщим процессом производства

В результате появились заменители (заместители) действительных денег. Их номинальная стоимость, указанная на лицевой стороне монеты, выше, чем реальная, т.е. включала лишь затраты на производство металлических монет и бумажных купюр.

Заместители действительных денег (знаки стоимости) - деньги, номинальная стоимость которых выше реальной, т.е. затраченного на их производство общественного труда. К ним относятся: металлические знаки стоимости - стершаяся золотая монета, билонная монета, т.е. мелкая монета, изготовленная из дешевых металлов, например из меди, алюминия.

Государственная монополия на чеканку денег в России не устранила произвола в выборе их веса и металла для изготовления. Реформа Елены Глинской предписывала изготовлять из гривны 3 руб. монетами. Но сама гривна тогда стоила 3,5 руб. Так что на каждой гривне казна наживалась на 50 коп. Со временем содержание серебра в монетах уменьшалось. Ко времени Алексея Михайловича они превратились в маленькие "чешуйки", на одной стороне которых был изображен всадник с копьем. Отсюда их официальное название - копейки.

Более эффективным была замена металла при чеканке. Так, при Василии Шуйском в казне не оказалось серебра. Тогда он приказал чеканить копейки из... золота. Со времен первых варягов соотношение стоимостей золота и серебра уже изменилось, и золотая копейка Василия Шуйского ценилась в десять раз дороже серебряной. Естественно, что она быстро исчезла из оборота.

Куда хуже поступил царь Алексей Михайлович. Ему тоже не хватило серебра на чеканку денег. Тогда он приказал чеканить их из меди. На этот раз из оборота стали исчезать серебряные монеты. Не доверяя медным деньгам, крестьяне перестали продавать горожанам хлеб, дрова и сено. Возникла страшная дороговизна на съестные припасы. Горожане подняли бунт. "Чешуйкам" народ тоже не очень доверял. Поэтому наряду с ними в России ходили иностранные серебряные монеты - талеры, на которых делалась русская надпечатка. Талеры были разных проб и веса. Это очень затрудняло расчеты, особенно с иностранными торговцами. При Петре I была проведена денежная реформа. Денежная система стала следующей: высшей денежной единицей бьщ двойной червонец, содержащий 6,94 г золота, далее следовал червонец, содержащий 3,47 г золота, затем золотые два рубля - 0,69 г, серебряные рубль, полтина, полуполтинник, гривенник, 5 копеек, 10 денег, алтын и копейка, медные деньга, копейка и полушка."

К заместителям действительных денег относят также бумажные знаки стоимости. Ко времени Петра I в европейском денежном обращении произошли значительные перемены. В XVI в. появились банки, которые брали металлические деньги на хранение, а взамен выдавали бумажные банкноты - кредитные обязательства. Банкноты были удобны при путешествии. Обменяв в одном городе несколько килограммов металла на ничего не весящую и легко скрываемую от разбойников бумажку, путешественник возвращал свои деньги в другом городе, где было отделение того же банка. К XVIII в. банкноты стали основным средством денежного обращения, а металлические деньги превратились в разменную монету. О происхождении банкнот долгое время напоминала надпись на них о том, на какое количество чистого золота они могут быть обменены в банке. Уже в XVIII в. из-за растущей бумажно-денежной инфляции эта надпись стала чистой фикцией.

В России первые банкноты появились только в 1769 г. при Екатерине II- Возникли и два банка - Петербургский и Московский, целью которых стало разменивать банкноты на монеты. А тем временем западная денежная система опять ушла вперед - банки все больше становились кредитными учреждениями, появились кредитные деньги.

Различают два основных вида денег: действительные деньги и заместители действительных денег (знаки стоимости).

Действительные деньги – деньги, у которых номинальная стоимость (обозначенная на них стоимость) соответствует реальной стоимости, т.е. стоимости металла, из которого они изготовлены.

Металлические деньги имели различную форму. Наиболее удобными были круглые, так как они меньше стирались. Первые монеты появились почти 26 веков назад в Древнем Китае и древнем Лидийском государстве.

В Киевской Руси первые чеканные монеты относятся к IX – X вв. Из слитков серебра в XIII в. рубились куски, получившие название рублей. В 1535 г. в России началась чеканка общегосударственной монеты – копейки, названной так потому, что на ней был изображен всадник с копьем. Копейка весила 0,6 г и состояла из чистого серебра. Кроме нее в ходу была полукопеечная деньга. Затем российская монетно-денежная система пополнилась серебряным алтыном, гривной, полтиной, червонцем.

Для действительных денег характерны свободное перемещение между странами и устойчивость, обеспечиваемая определенным и неизменным содержанием благородного металла в денежной единице. Золотыми монетами выполнялись все пять функций денег.

Заместители действительных денег (знаки стоимости) – деньги, номинальная стоимость которых выше реальной. К ним относятся:

- металлические знаки стоимости (мелкие монеты, изготовленные из дешевых металлов);

- бумажные знаки стоимости, сделанные, как правило, из бумаги.

Бумажные деньги появились как заместители находившихся в обращении золотых монет. Право выпуска бумажных денег принадлежит государству. Разность между номинальной стоимостью выпущенных денег и стоимостью их выпуска образует эмиссионный доход казны, являющийся существенным элементом государственных поступлений. Избыточный выпуск денег для покрытия бюджетного дефицита ведет к их обесценению. Бумажные деньги выполняют две функции: средство обращения и средство платежа. Они обычно неразменны на золото и наделены государством принудительным курсом.

Бумажные деньги были изобретены древними китайскими купцами. В Европе они начали распространяться в XVIII в. первоначально как расписки в принятии на хранение товаров и золота (эти расписки можно считать и первыми ценными бумагами). Собственно деньги в виде банковских билетов были выпущены в 1716 г. во Франции.

В 1769 г., при Екатерине Великой, появились первые российские бумажные деньги. Ассигнации выпускались в соответствии с Манифестом от 29 декабря 1768 г. Ассигнации печатали специальные банки, указ о создании которых был подписан Петром III еще в 1762 г. Таких банков было два: один в Санкт-Петербурге, второй – в Москве. Эти банки должны были производить обмен ассигнаций на «звонкую монету», обеспечивая, таким образом, реальную стоимость бумажных денег. Ассигнации существенно облегчили денежные расчеты и потому пользовались очень большим спросом.

С началом Первой мировой войны размен бумажных денег на золото резко сократился, а затем и полностью прекратился. К началу Гражданской войны в качестве платежных средств в равной мере использовались кредитные билеты, выпущенные царским правительством, и купюры Временного правительства.

Гражданская война привела к разрушению денежной системы. На территории России, охваченной войной, обращались деньги различного происхождения и наименования. Свои деньги выпускали: губернии; торговые фирмы; Северо-Западная армия под командованием генерала Н.Н. Юденича; армия Деникина; Западная добровольческая армия; отдельный корпус генерала Родзянко; Астраханское казачество; Сибирское временное правительство (г. Омск); Сибирский ревком; партизанский отряд Булак-Балаховича и многие другие.

Первые советские деньги появились в марте 1919 г. (в народе их называли «совзнаками»). Однако деньги катастрофически обесценивались, что потребовало принятия чрезвычайных мер по укреплению денежной единицы. С октября 1922 г. начался выпуск червонцев – банковских билетов, которые обеспечивались золотом в монетах и слитках, платиной в слитках, американской, английской и шведской валютами, а также ценными товарами. Червонцы на внутреннем рынке вытеснили из платежного оборота золотую монету и иностранную валюту и котировались на многих валютных биржах мира, причем даже несколько выше американского доллара.

С февраля 1924 г. начался выпуск более мелких денежных знаков – казначейских билетов и монет (серебряных и медных), в 1931 г. в производство был запущен новый тип монет из никеля. Постепенно перешли к чеканке монет не из чистого металла, а из сплавов.

В период Великой Отечественной войны на территории СССР, оккупированной немецкой армией, специального выпуска военных денег для СССР не было (за исключением украинской эмиссии, которая имела ограниченную сферу применения), поэтому в обращении были купюры единой военной эмиссии, выпускаемые Германией для всей оккупированной Европы, – выпуски Reichskreditkassen (Имперские кредитные кассы). Германия использовала билеты Имперских кредитных касс как «деньги вторжения», т.е. они выдавались непосредственно войсковым организациям для расчетов с местным населением. После оккупации военные деньги могли заменяться местной валютой, при этом военная валюта официально сохраняла платежную силу. В период Второй мировой войны военные марки, учитывая замкнутость эмиссий оккупированных стран, стали единой европейской валютой, которая на начальном этапе войны пользовалась повышенным спросом.

В послевоенный период наиболее долговечными оказались деньги образца 1961 г. (в неизменном виде они просуществовали вплоть до начала 1991 г.). Масштаб цен с 1 января 1961 г. был изменен в 10 раз, т.е. десять «старых» рублей приравнивались к одному новому. В обращение были выпущены денежные билеты достоинством в 1, 3, 5, 10, 25, 50, 100 рублей и разменная монета в 1, 2, 3, 5, 10, 15, 20, 50 копеек и в 1 рубль.

В Российской Федерации наиболее устойчивыми оказались билеты образца 1997 г. Бумажные денежные знаки выпущены номиналом 5, 10, 50, 100, 500, 1000 рублей, а монеты России в 1, 5, 10, 50 копеек и в 1, 2, 5 рублей.

Помимо двух основных видов денег выделяют также депозитные (банковские) деньги, квазиденьги и электронные деньги.

Депозитные (банковские) деньги – это деньги клиентов, записанные на обычные текущие (чековые) счета в банковских институтах, национальном казначействе.

Квазиденьги. Их появление связано с функцией денег как средства платежа, где деньги выступают обязательством, которое должно быть погашено через оговоренный срок действительными деньгами. Квазиденьги включают в себя денежные средства на счетах срочных и сберегательных депозитов, обращающиеся платежные инструменты (коммерческие и банковские векселя, чеки и платежные поручения), почтовые и телеграфные денежные переводы, корпоративные ценные бумаги (акции, облигации, простые финансовые векселя, коммерческие бумаги), государственные ценные бумаги (казначейские векселя, государственные сберегательные сертификаты) и страховые полисы.

Так же как и банковские деньги, квазиденьги не являются законным средством платежа, но могут использоваться для погашения долговых обязательств. По сравнению с банковскими деньгами квазиденьги менее ликвидны, хотя, как и банковские деньги, они выполняют отдельные денежные функции. Квазиденьги нельзя непосредственно, быстро и без ограничений использовать как покупательное и платежное средство в денежных расчетах с третьими лицами за товары и услуги, для уплаты налогов и иных обязательных платежей. Квазиденьги должны быть предварительно конвертированы их владельцами в наличные деньги или проданы в обмен на депозитные деньги. Исключение составляют обращающиеся расчетно-платежные инструменты, почтовые и телеграфные денежные переводы, которые функционируют в коммерческо-финансовом обороте и принимаются непосредственно в уплату за товары и услуги взамен законного платежного средства.

Квазиденьги прошли следующий основной путь развития: вексель, акцептованный вексель, банкнота, чек.

Вексель – письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок и в установленном месте. Различают простой и переводной векселя, отличие между ними в том, что плательщиком по простому векселю является лицо, выдавшее вексель, а по переводному – какое-то третье лицо. Казначейские векселя – векселя, выпускаемые государством для покрытия дефицита бюджета и кассового разрыва. Коммерческий вексель – вексель, выдаваемый под залог товара. Банковский вексель – вексель, выдаваемый банком своему клиенту.

Банкнота – бессрочное долговое обязательство, обеспеченное гарантией центрального (эмиссионного) банка страны. Первоначально банкноты имели золотую гарантию и обменивались на золото. Банкноты выпускаются строго определенного достоинства, и по существу они являются национальными деньгами на всей территории государства. В Российской Федерации эмитентом банкнот является Центральный банк России.

Чек – денежный документ установленной формы, содержащий безусловный приказ владельца счета в кредитном учреждении о выплате держателю чека определенной суммы.

Впервые чеки появились в XVI – XVII вв. в Великобритании и Голландии. Различают несколько видов чеков: расчетный – письменное поручение банку произвести денежный платеж со счета чекодателя на счет чекодержателя (используется для осуществления безналичных расчетов); денежный – чек, предназначенный для получения в кредитных учреждениях наличных денег.

Денежные чеки воспринимаются как одна из форм денег в связи с тем, что они в полной мере реализуют функцию наличных денег как платежного средства. Основой чекового обращения служат вклады в банках. Благодаря наличию такого вклада и возможности снять и перечислить с него деньги чеки обретают возможность выступать в качестве инструмента платежа. Чеки используются для оплаты торговых операций, различных платежей, в туристическом бизнесе и других направлениях.

Электронные деньги появились как результат развития научно-технического прогресса. Начиная с середины 90-х гг. XX в. электронные деньги стали активно вводиться в обращение виртуальными частными банками, электронными расчетно-платежными системами, иными коммерческими структурами, функционирующими в глобальной сети Интернет (Internet ) в режиме реального времени (on - line ), и получили широкое распространение во многих странах мира, прежде всего, в Западной Европе и США.

Электронные деньги обладают некоторыми специфическими особенностями. Прежде всего, у электронных денег нет натурально-вещественных носителей потребительной стоимости и стоимости. Электронные деньги могут существовать исключительно в форме специальных электронных импульсов, цифровых двоичных кодов (файлов), которые содержат информацию о характеристике денежных знаков (серийный номер, дата выпуска, наименование эмитента). Выпускаемые в обращение электронные деньги хранятся на соответствующих технических устройствах (в памяти на жестком диске компьютера или микропроцессорной карты) и переводятся с помощью программно-математического обеспечения по различным каналам электронной связи (через локальные компьютерные сети или глобальную сеть Интернет). Главное отличие электронных систем платежей от традиционных заключается в том, что весь процесс от начала до конца происходит в цифровой форме, т.е. без звона мелочи и подписи ручкой на чеке. По этой причине электронные деньги часто также называют виртуальными деньгами, компьютерными деньгами или киберденьгами. Реальные же деньги существуют в виде банкнот и монет, а также в форме бухгалтерских записей по соответствующим счетам клиентов в случае банковских денег.

Выделяют две основные группы электронных денег – на базе карт и на основе сетей.

Электронные деньги на базе карт. Чаще всего находят применение смат-карты или чиповые карты. По сути смарт-карты являются предварительно оплаченными картами или «электронными кошельками» со встроенным микропроцессором, на котором записан эквивалент суммы, заранее оплаченный эмитенту таких карт. Все эти карты являются многоцелевыми, поскольку они применяются для платежей с многими фирмами. Режим функционирования чиповых карт обеспечивает круглосуточный доступ их владельцев к электронным деньгам и одновременно позволяет держателям смарт-карт периодически пополнять остатки денежных средств через банковские отделения, банкоматы, по телефону или сети Интернет. Обшей чертой всех проектов, связанных с использованием электронных денег на базе карт, является участие в них международных межбанковских ассоциаций, таких, как VISA и Master Card . К 2005 г. в России намечается заменить все пластиковые карты с магнитной полосой, выпущенные VISA и Master " Card , на соответствующие смарт-карты.

Электронные деньги на основе сетей. Сетевые деньги хранятся в памяти компьютеров и переводятся по электронным коммуникационным каналам, в том числе и Интернет, посредством различного программного обеспечения. Электронные системы сетевых денег, так же, как и системы, базирующиеся на смарт-картах, пока работают на условиях предоплаты оказываемых услуг. Для проведения платежей с помощью сетевых денег пользователям необходимо установить на своих компьютерах специальное программное обеспечение, обычно бесплатное. Электронные сетевые деньги чаще всего используются для осуществления платежей на мелкие суммы в интернет-магазинах, виртуальных казино и биржах, для оплаты тех товаров и услуг, которые заказываются через Интернет.